Поточна кон’юнктура світових ринків поки залишається сприятливою для українських трейдерів, незважаючи на низку тривожних факторів. Але експерти попереджають, що слід готуватися до дестабілізації цін на аграрну сировину. Про це повідомив Олексій Єрьомін, аналітик компанії Agritel International, пише Агро Ньюз.

Початок 2020 року видався дуже спекотним, як у прямому, так і в переносному сенсі. Надзвичайно тепла зима в Чорноморському регіоні та Європі й насичений геополітичний порядок денний, загроза масштабної військової ескалації на Близькому Сході та у країнах Перської затоки і, нарешті, спалах коронавірусу в Китайській Республіці, що дестабілізував торгові потоки по всьому світу. Навіть одного з цих факторів було б достатньо, щоб внести суттєві корективи у ринкову динаміку. А їх поєднання вже призвело до паніки на сировинних ринках. Так чи інакше не буде винятком і ринок аграрної продукції.

Пшениця

Отже, повернемося до старту нового року, де закладалися підстави для подальших процесів. Початок січня ознаменувався ескалацією конфлікту між США та Іраном аж до апокаліптичних настроїв у ЗМІ про можливість розгортання ядерного конфлікту.

Ринки стали свідками нервової реакції цін на нафту, які в момент показали різкий стрибок в очікуванні можливого припинення її постачань з одного з головних світових регіонів-продуцентів еталонної сировини.

Увага ж українського аграрного ринку була прикута до можливого розширення санкцій проти Ірану з боку США, що могло поставити під удар поставки сільськогосподарської продукції в напрямку Перської затоки. Іран є досить великим покупцем українських зернових та олійних, і чергове обмеження торгівлі з ним могло вдарити по експортному потенціалу України.

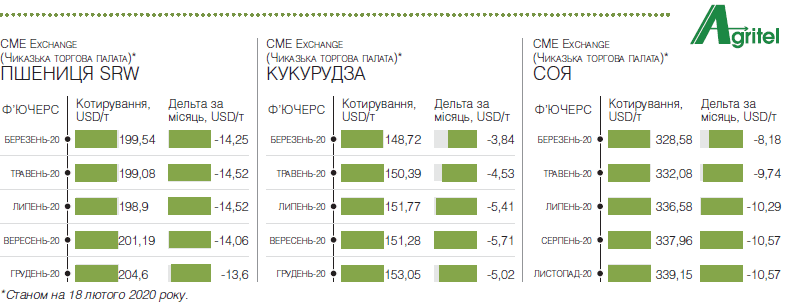

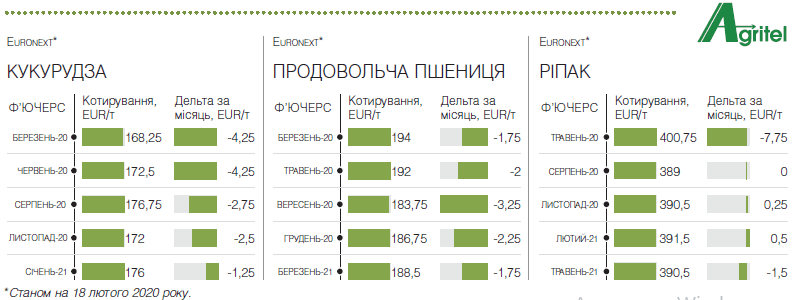

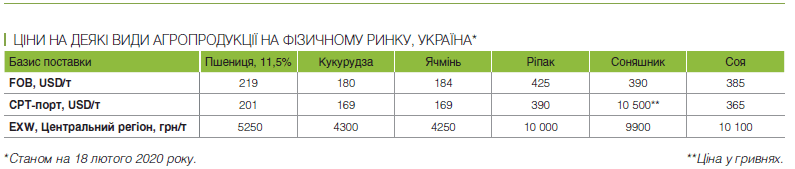

Проте, незабаром ситуація нормалізувалася: ціни на нафту пішли вниз, а «лайн-апи» в українських портах і митна статистика вказували, що потік аграрної продукції з України до країн Перської затоки, включно з Іраном, продовжує справно йти. Ціни на пшеницю чорноморського походження в січні сягнули максимальних відміток на рівні $233–237 за тонну (за базису поставки FOB).

Щоправда, неабияку роль у підвищенні цін зіграли загальнонаціональні страйки проти пенсійної реформи, що охопили Францію. Французьке зерно або простоювало в портах, або навіть не могло їх дістатися через транспортний колапс, що призводило до підвищеного попиту на пшеницю й українського походження навіть з боку покупців, які раніше законтрактували партії французької пшениці.

Деякий час чорноморська пшениця просто не мала конкуренції, в тому числі й на тендерах єгипетського GASC. Україна додатково заробила бали на заяві російської влади про введення експортних квот на зерно у другій половині 2019/2020 маркетингового року, що переполохало покупців. Незважаючи на те що в заявлені обсяги російський експорт повинен був без зусиль вписатися, деякі покупці віддали перевагу закупівлі пшениці в Україні замість російського ринку, що стає все більш «державним». Однак після нормалізації ситуації у Франції, де страйки пішли на спад, французька пшениця повернулася на міжнародний ринок з дуже конкурентною ціною, що викликало падіння цін на чорноморську пшеницю.

За часом це збіглося як із традиційно сезонним розворотом на ринку, так і з появою побоювань щодо нової напасті у вигляді коронавірусу з Китаю. З початку лютого ціни на українську пшеницю на умовах FOB втратили близько $15 за тонну і вже в середині другого місяця року перебували на позначці у $220 за тонну FOB для пшениці 2го класу.

Відзначимо, що Україна вдало скористалася своїм шансом на збільшення експорту в цьому сезоні. За час, що залишився до кінця сезону, Україні потрібно експортувати близько 4 млн т пшениці з прогнозного показника у 20,5 млн т (оцінка Департаменту сільського господарства США (United States Department of Agriculture — USDA)).

Кукурудза

Що стосується кукурудзи, то відвантаження партії культури до Китаю (від 200 000 до 500 000 т, за повідомленнями операторів) у лютому показало, що навіть якщо це були старі контракти, то Китай принаймні не відмовляється від їх виконання, як і від намірів продовжувати купувати українську кукурудзу.

Тим часом ціни на кукурудзу після досягнення максимумів у січні на рівні близько $190 за тонну FOB знизилися до позначки у $178–180 слідом за падінням цін на пшеницю і в очікуванні виходу на ринок врожаю кукурудзи з Аргентини. Ситуація з погодою в Південній Америці на даний момент сприятлива, врожаї прогнозуються великі, тож трейдери не чекають сюрпризів щодо зниження пропозиції на ринку кукурудзи. Проте експорт кукурудзи з України показував рекордні темпи у грудні та січні, а при їх збереженні є підстави чекати, що весь потенційний експортний обсяг у 31 млн т (USDA) буде відвантажено з країни вже у травні.

Олійні

Поява нового коронавірусу та вжиті Китаєм і світом заходи з метою не допустити його поширення стали головною темою для ЗМІ, експертів, простих обивателів і, звичайно, світових ринків із середини січня. Китай ввів безпрецедентні заходи з обмеження пересування громадян країни в районах ризику, китайські підприємства продовжили «новорічні канікули», а світ ввів жорсткий контроль за пересуванням до Китаю та з Китаю не тільки туристів або робочої сили, а й товарів і навіть документів. Найболючіше ця ситуація позначилася на ринку нафти, ціни на яку впали практично на 20% з початку «вірусної кризи», оскільки Китай різко скоротив її споживання, та й авіаційне паливо стало менш затребуваним на ринку.

Вдарила ця ситуація і по ринку олійних культур, де Китай є одним з головних гравців як покупець. Необхідно також відзначити, що ситуацію з коронавірусом Китай намагається використовувати як форс-мажорну обставину в рамках виконання торговельних домовленостей із США, які були підписані 15 січня. Нагадаємо, що Китай у рамках підписання «першої фази» погодився купувати додаткові обсяги американської продукції, у тому числі й сільськогосподарської. Великі ставки робилися на збільшення закупівлі американської сої після досягнення домовленостей, але по закінченні одного місяця дані з експорту із США не вказують на будь-яку активність Китаю в цьому питанні. Все це додатково обтяжується очікуванням швидкого виходу на ринок нового врожаю бразильської сої, який, за прогнозами аналітиків, сягне рекордних 125 млн т. На цьому тлі виникає запитання, чи не вичікує Китай з покупками, враховуючи, що в підписаній із США угоді є застереження про покупку товарів «на ринкових умовах». Тобто Китай буде визначатися з контрагентом виходячи з ціни на ринку.

Але повернемося до ситуації з коронавірусом. Виникали також побоювання, що це може безпосередньо торкнутися і України, для якої Китай є одним з найбільших покупців кукурудзи і продуктів переробки соняшника. Щодо ситуації із соняшниковою олією, то деяка пробуксовка з експортом дійсно помітна, проте вона стосується швидше глобальної ситуації на ринку рослинних олій, що склалася останнім часом.

Після різкого зростання цін на пальмову олію, що потягнуло за собою ціни й на інші рослинні олії, в тому числі соняшникову, ринок очікував значного підйому цін на соняшник відразу після новорічних канікул. І він дійсно відбувся — переробники, намагаючись забезпечити себе сировиною, дружно підвищували ціни, та більш того, не поспішали їх знижувати навіть після падіння цін на соняшникову олію. Головне запитання для ринку соняшника зараз — як довго переробники зможуть утримувати ціни закупівлі на цих рівнях в умовах зниження їх маржі останнім часом? Чи встигли вони законтрактувати продажі соняшникової олії на привабливих рівнях або орієнтуються на більш спокійний ринок експорту соняшникового шроту?

Ще однією важливою подією для ринку олійних в Україні стало «таке, що майже відбулося» скасування так званих соєвих правок. Закон про їх скасування перебуває на підписі у президента України, і за обіцянками повинен бути підписаний до кінця лютого. Дефіцит сої на українському ринку, що склався завдяки фантастичним темпам експорту, і перспектива скасування соєвих правок привели до різкого підняття цін на сою з боку українських переробників. Навряд чи це сильно позначиться на інтересі трейдерів у поточному сезоні (просто через практично повне вичерпання обсягів вільних для експорту), проте боротьба за сою в Україні між трейдерами та переробниками в наступних сезонах обіцяє бути спекотною, що буде грати на руку виробникам. На жаль, запізніле скасування цих податкових правок з малою часткою ймовірності відіб’ється на обсягах виробництва сої цього року. Виробники, швидше за все, просто не встигнуть перебудувати свої плани по посівній. Але ще раз зазначимо, що вони можуть виграти від зростання конкуренції з боку покупців.

Погодний фактор

І про погоду. Надзвичайно тепла зима цього року сприяє відновленню вегетації посівів озимих, але, звичайно, зберігає ризик їх пошкодження в разі приходу заморозків. В Україні є нарікання на низький вміст вологи у ґрунті в деяких регіонах, але в цілому ситуація на даний момент виглядає задовільною.

За першими оцінками, в новому сезоні Україна може зібрати близько 26,2 млн т пшениці, що нижче показників минулого року. Однак неприємний сюрприз для України з точки зору впливу на ціни може піднести Росія. Згідно з першими оцінками її урожай пшениці може зрости у 2020 році до 80–83 млн т у порівнянні з близько 74 млн т у 2019му завдяки зростанню посівних площ і сприятливим погодним умовам. Це тисне на форвардні ціни нового врожаю, які на даний момент в Україні становлять близько $180 за тонну на умовах CPT, що на 10% нижче від поточних цін пшениці врожаю 2019 року. Врожай ріпака в Україні, за першими оцінками, повинен бути на рівні минулого року, а очікуваний дефіцит ріпака в Європі допомагає утримувати ціни на новий урожай на досить привабливому рівні близько $410–415 за тонну CPT.